Konjunktursorgen mahnen zur Vorsicht (4/2019)

Die globale Konjunktur befindet sich in einer Abschwächungsphase. Die Prognosen für das Wachstum werden laufend reduziert. Dies gilt sowohl für das aktuelle als auch für das kommende Jahr. Immer mehr Beobachter prophezeien eine Rezession noch vor Jahresende. Droht die globale Konjunktur in eine Rezession abzugleiten? Diese Frage wird bei Investoren kontrovers diskutiert, auch im Asset Management der Mobiliar.

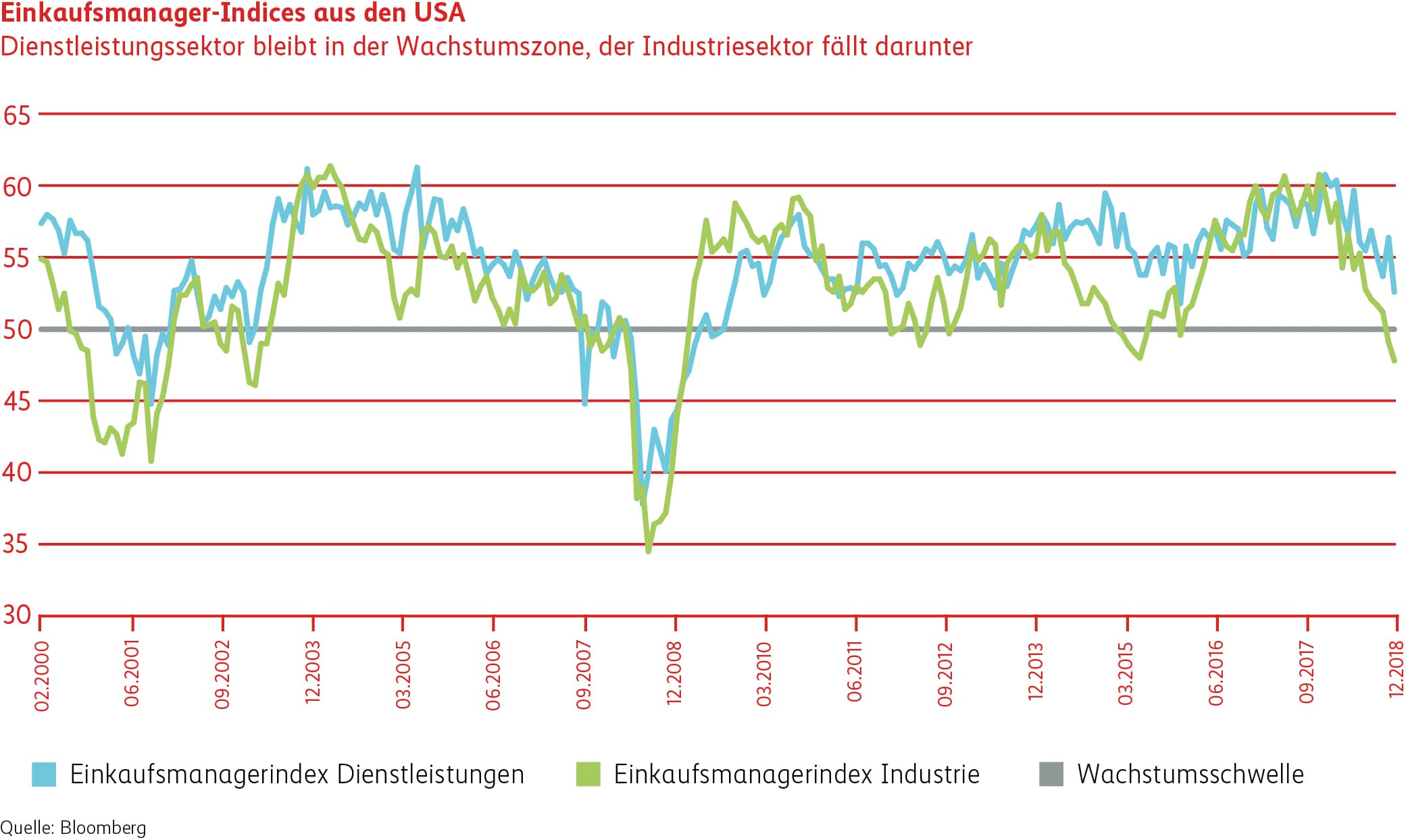

Ein guter Konjunkturindikator ist bei dieser Frage der Einkaufsmanagerindex. Er wird mittels Umfragen bei Unternehmen erhoben und misst, wie sich diese in Bezug auf neue Stellen, Einkaufsverhalten, Preisentwicklung, Auftragsentwicklung usw. verhalten werden. Dieser Indikator wird sowohl für den Industrie- als auch für den Dienstleistungssektor berechnet. Ein Wert über 50 signalisiert Wachstum. Ein Wert unter 50 deutet auf eine schrumpfende Wirtschaft hin. Das Bild zeigt deutlich die Spuren des abnehmenden Welthandels infolge des Handelskonfliktes. Letzterer belastet in erster Linie den Industriesektor. Auch der Einkaufsmanagerindex für den Dienstleistungssektor ist rückläufig, jedoch unterscheiden sich die beiden Werte deutlich (siehe Grafik Einkaufsmanager-Indices aus den USA).

Rezession im Industriesektor vermutet

Während die Welt im Industriesektor wahrscheinlich auf eine Rezession zusteuert, wirkt der Dienstleistungssektor mit einem Wert über 50 noch stabilisierend. Eine vergleichbare Situation beobachteten wir Ende 2015, Anfang 2016 (siehe Grafik oben). Damals konnte sich der Dienstleistungssektor auf Wachstumskurs halten und so insgesamt eine Rezession verhindern. Später erholte sich der Industriesektor und im Jahr 2017 profitierte die Weltwirtschaft von einem synchronen und robusten Wachstum.

Dass die heutige Ausgangslage nächstes Jahr zu einem starken globalen Wachstum führt, ist aus heutiger Sicht kaum vorstellbar. Dazu ist bei Unternehmen eine zu starke Zurückhaltung für Investitionen zu spüren.

Privater Konsum wichtige Stütze für Aktienmärkte

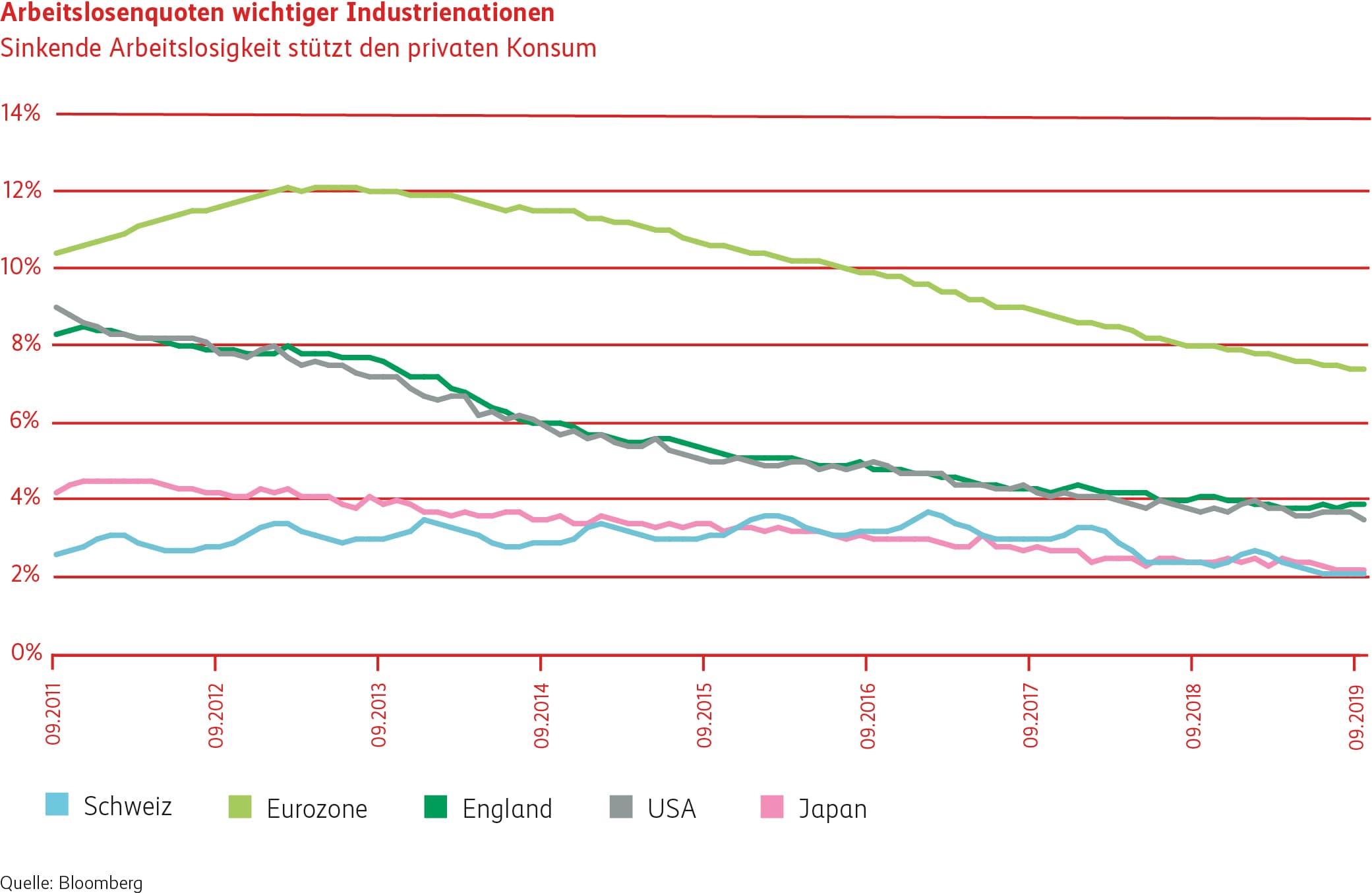

Es gibt jedoch auch Faktoren, welche die Entwicklung der Weltwirtschaft stark stützen. Der private Konsum ist wegen der erfreulichen Arbeitsmarktsituation immer noch robust (siehe Grafik Arbeitslosenquoten wichtiger Industrienationen). Zusammen mit der expansiven Geldpolitik der Notenbanken ist er eine wichtige Stütze für die Wirtschaft und die Aktienmärkte.

Wir gehen deshalb davon aus, dass sich die globale Konjunktur an einer Rezession «vorbeiwinden» kann. Die Chance einer Stabilisierung im Industriesektor ist intakt. Trotzdem mahnt die Situation zur Vorsicht. Besonders die Entwicklung im Handelskonflikt bleibt unberechenbar. In unseren Portfolios halten wir deshalb an einer neutralen Aktienquote fest. Übergewichtet sind wir immer noch beim Gold. Im Umfeld einer expansiven Geldpolitik und einer wirtschaftspolitisch fragilen Lage, dient uns das Edelmetall als wichtiger Portfoliostabilisator.

Obligationen

Zinsen

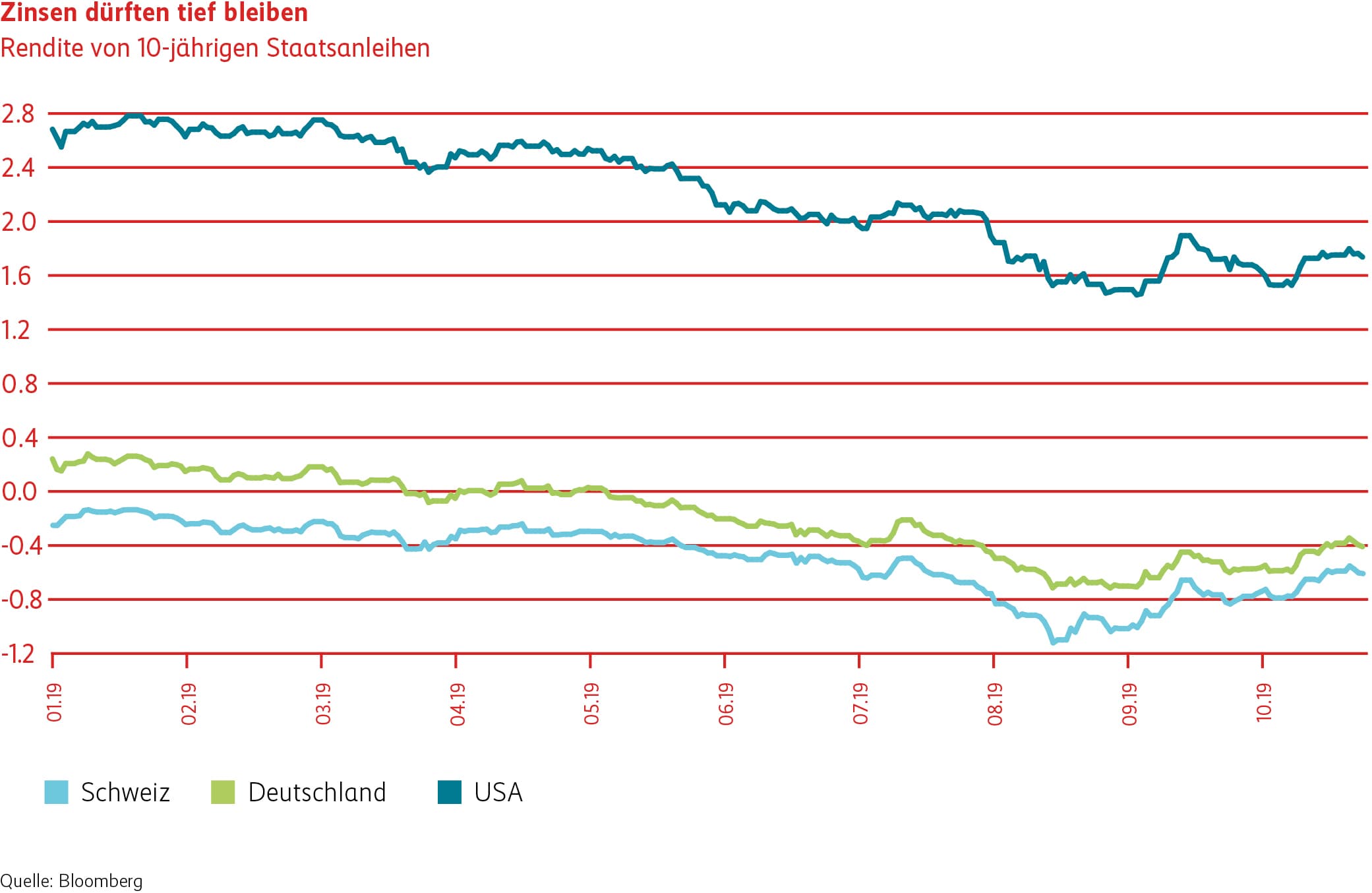

Die Sorgen über den Handelsstreit, schwache Wirtschaftsdaten und den Brexit haben die Zinsen bis Mitte August weiter nach unten gedrückt. In den Septembersitzungen bestätigten die US-Notenbank (Fed), die Europäische Zentralbank (EZB) und die Schweizerische Nationalbank (SNB) zwar weiterhin ihre expansive Geldpolitik, insgesamt haben sie aber die Märkte mit ihren Entscheidungen enttäuscht. Infolgedessen konnten wir an den Zinsmärkten eine ausgeprägte Gegenbewegung beobachten, wobei die Zinsen in der Schweiz im September um bis zu +0.3% anstiegen. Nach diesem kurzfristigen Zinsanstieg gehen wir davon aus, dass die Zinsen bis Ende Jahr weiter auf tiefem Niveau seitwärts tendieren werden.

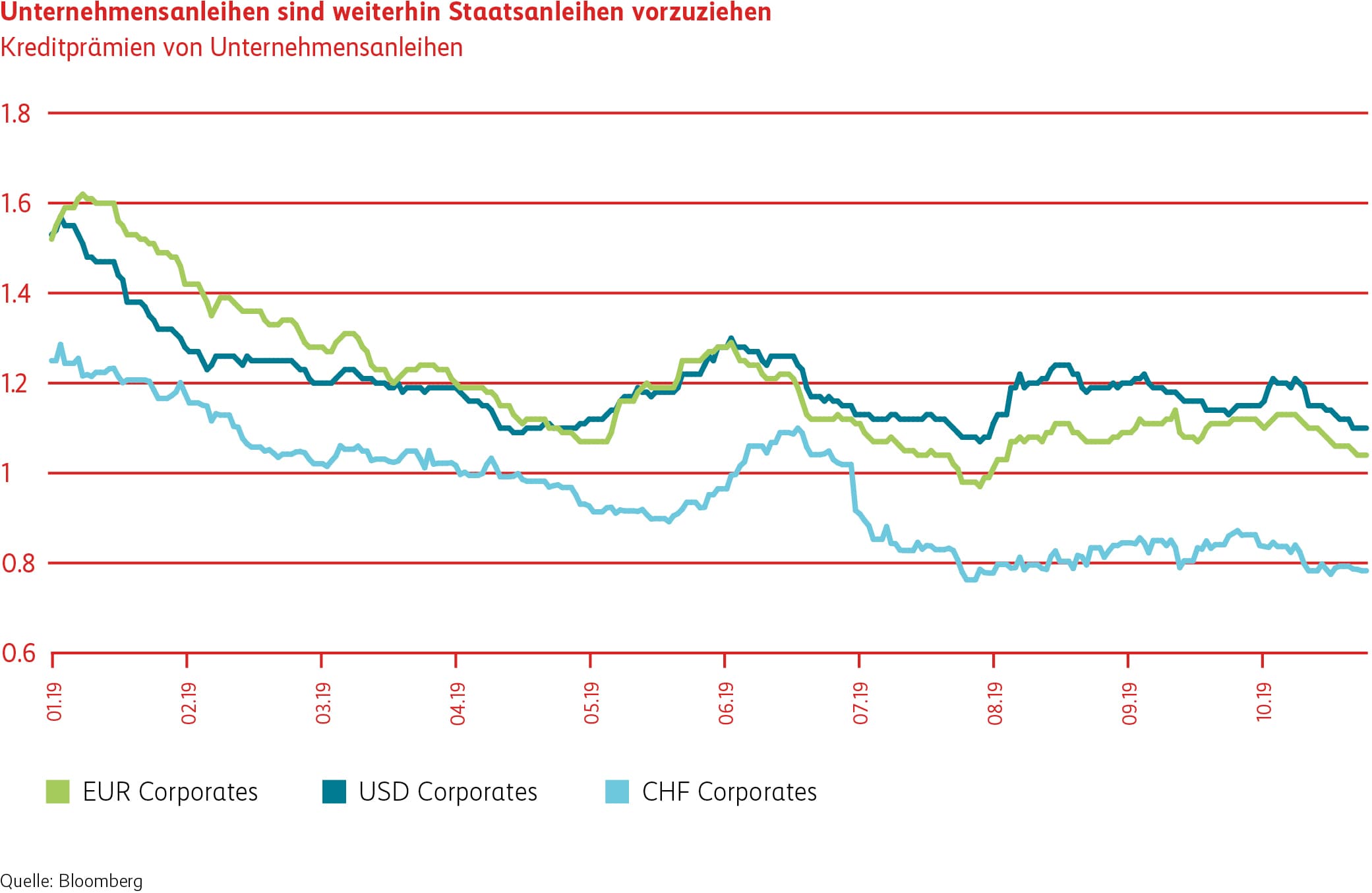

Spreads

Die Kreditprämien tendierten im dritten Quartal volatil seitwärts. Auf Jahresbasis notieren die Spreads aber nach wie vor tiefer, sodass sich Investments in ausgewählte Unternehmensanleihen gelohnt haben. Zudem hat die EZB im September angekündigt, dass sie ein neues Kaufprogramm für Anleihen im Wert von monatlich 20 Milliarden Euro lancieren wird. Die positiven Signale der Zentralbanken und die Suche nach positiven Renditen der Investoren unterstützen diesen Trend, weshalb wir für qualitative Unternehmensanleihen nach wie vor konstruktiv sind.

Aktien

Global

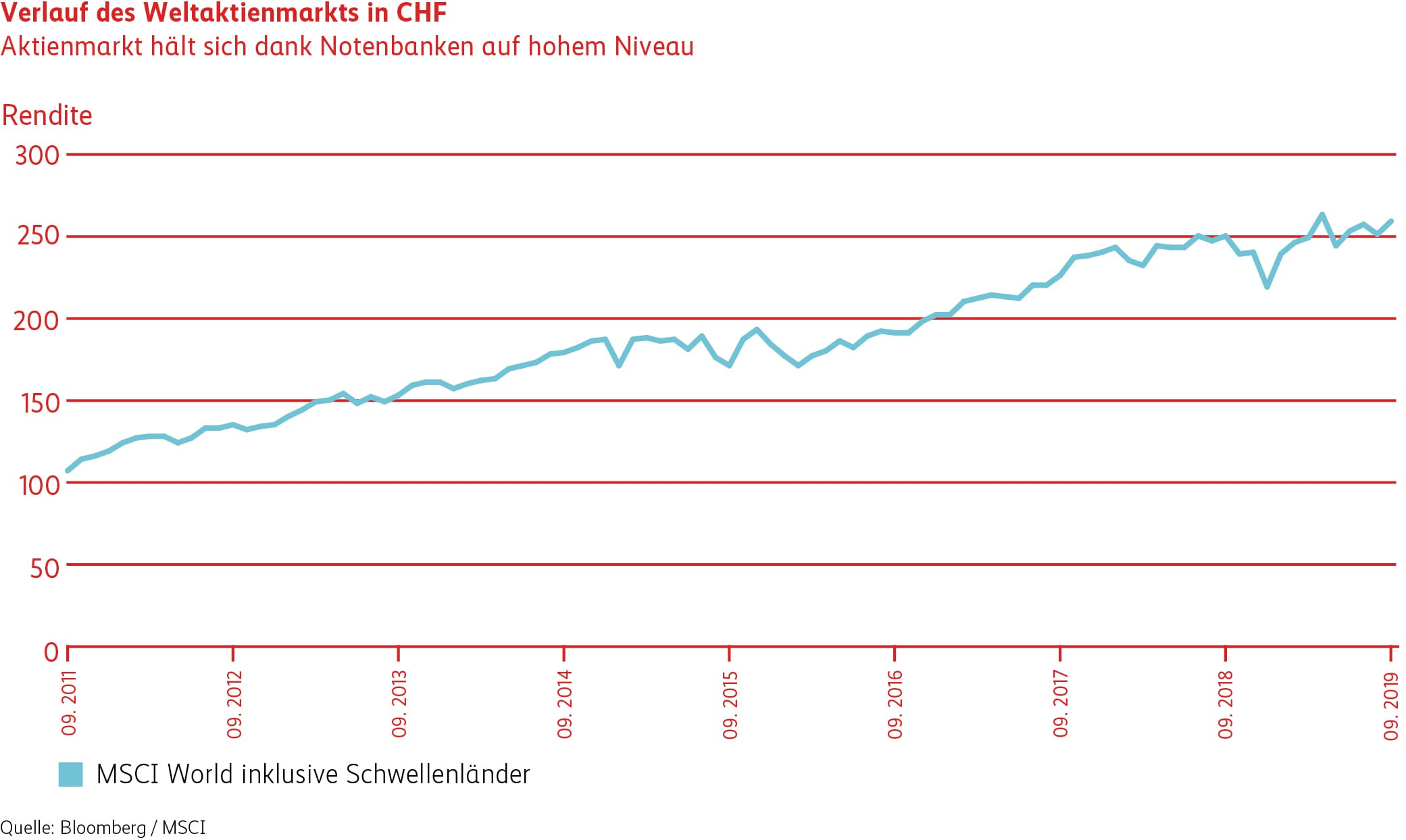

Das globale Wachstum schwächte sich im dritten Quartal weiter ab, wobei sich die USA weiterhin besser halten als Europa. Während die vorauslaufenden Einkaufsmanagerindizes (PMI) für das verarbeitende Gewerbe bereits eine Rezession für die meisten europäischen Länder signalisieren, sind die Daten für die USA immer noch auf einem guten Niveau. Im Vergleich zum Vorquartal sind sie jedoch ebenfalls rückläufig. Vor allem der robuste Dienstleistungssektor hält die Wirtschaft insgesamt noch auf Wachstumskurs. Die politischen Unsicherheiten sind weiter angestiegen. Massgeblich trägt das andauernde Wechselspiel zwischen Fortschritten und Rückschlägen in den Verhandlungen zum Handelsstreit zwischen China und den USA dazu bei. Gegen den konjunkturellen Gegenwind stemmen sich die Zentralbanken wieder mit einer expansiveren Geldpolitik. Dies setzt das weltweite Zinsniveau weiter unter Druck. Mit der Folge, dass die globalen Aktienmärkte weiter Aufwind erhalten könnten, obwohl das wirtschaftliche und politische Umfeld schwierig bleiben. Zuletzt haben sogar die arg gebeutelten zyklischen Aktien, welche stark vom konjunkturellen Verlauf abhängig sind, ein Frühlingserwachen erlebt. Bis jetzt ist dies aber nur ein Hoffen auf eine Stabilisierung der Wachstumsabschwächung.

Schweiz

Schweizer Aktien entwickelten sich im Umfeld sinkender Zinsen überdurchschnittlich gut. Dies trotz nach wie vor starkem Schweizer Franken. Auch bei den Schweizer Indices haben sich zuletzt zyklische Aktien aus dem Industriesektor stark erholt. Sie führten zu Gewinnmitnahmen bei Standartwerten wie Nestle und Novartis, welche sich im Jahresverlauf ausgezeichnet entwickelt hatten. Finanzaktien, die seit Jahren zu den grossen Verlierern gehören, konnten ebenfalls leicht Boden gut machen.